Финансовая грамотность

Многие начинающие инвесторы интересуются, как нужно выбирать паевой инвестиционный фонд. В этой сфере представлено большое количество компаний и каждая специализируется на конкретной отрасли.

Существуют фонды:

- акций

- облигаций

- смешанных инвестиций

- индексные фонды

- ипотечные

- кредитные

Также есть организации, инвестирующие в художественные ценности.

Не сравнивайте паевые инвестиционные фонды из разных категорий

При инвестировании важно учитывать соотношение риска и доходности. Агрессивные высокодоходные торговые стратегии всегда отличаются повышенным уровнем риска. Если вы хотите значительно приумножить капитал, то надо быть морально готовым к большим просадкам при неблагоприятной ситуации на рынке.

Считается, что фонды акций более подвержены риску, чем фонды облигаций, потому что практически невозможно предугадать, как изменится цена акций через несколько лет. Оптимальный срок для таких вложений – 3-4 года, однако нет гарантии, что стоимость акций не упадет или останется на прежнем уровне, а вырастет за данный период.

Для получения точной картины желательно сравнивать ПИФы, которые инвестируют в одинаковые виды активов. Анализируемый период можно выбрать разный: от 1 месяца до 5 лет, но лучше взять 1 год, если компания недавно работает.

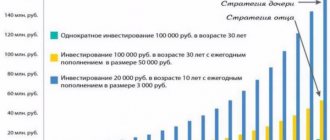

На какой временной дистанции анализировать доходность

Любые инвестиции как хорошее вино: чем дольше работают, тем выше градус. В данном случае доходности. Поэтому, чтобы понять, какой ПИФ реально выгоднее, лучше анализировать его прибыльность на длительной дистанции. Обычно берут 3 года, но я предлагаю 5 лет. За это время, в принципе, будут видны все грехи и достижения фонда.

А вот еще интересная статья: Вклады в банке ко Дню Победы 9 мая: сколько можно заработать

По состоянию на 2020 год рейтинг ПИФов по доходности за 5 лет выглядит следующим образом (еще немножко таблиц):

| Название УК | Название ПИФа | Тип фонда | Доходность |

| Апрель Капитал | Акции сырьевых компаний | Акции | 349,18% |

| Апрель Капитал | Акции | Акции | 205,04% |

| Райффайзен Капитал | Сырьевой сектор | Акции | 201,80% |

| ВТБ Капитал | Фонд Металлургии | Акции | 197,40% |

| Апрель Капитал | Акции второго эшелона | Акции | 184,65% |

| Уралсиб | Акции роста | Акции | 182,65% |

| Райффайзен Капитал | США | Акции | 182,51% |

| Агидель | Акции | Акции | 176,59% |

| Система Капитал | Резервный Валютный | Облигации | 176,41% |

| Лидер | Акции | Акции | 174,11% |

| ОЛМА-Финанс | США | Фондов | 167,03% |

| Открытие | США | Фондов | 163,98% |

| ВТБ | Еврооблигаций | Облигаций | 160,12% |

| Капиталъ | Мировая индустрия спорта | Акции | 157,28% |

| РСХБ Управление активами | Акций | Акции | 155,51% |

Ориентируйтесь не только на доходность паевого фонда

Частые ошибки:

- При выборе паевого инвестиционного фонда нельзя ориентироваться только на его историческую доходность, т.к. это совершенно не гарантирует вам получение такой же доходности в будущем.

- Нельзя доходность ПИФа, впрочем, как и прибыльность по какой бы то ни было ценной бумаге, разбирать вне рисков, которые сопровождают любые вложения.

- Нельзя также не обращать внимания и на стесняющие обстоятельства, которые сопровождают обслуживание, например, на неимение возможности в любой удобный для клиента день погасить свой пай, как это происходит в фондах типа закрытого.

Корректное сопоставление паевых инвестиционных фондов можно 7 критериев, которые необходимо учитывать при выборе ПИФ осуществить исключительно в рамках одной категории.

Плюсы и минусы инвестиционных фондов

Основные недостатки ПИФов в их ограниченной гибкости и доходности:

- Открытые типы фондов не выплачивают своим пайщикам дивидендов и купонов. Доход никто не гарантирует.

- Высокий порог входа в закрытые фонды.

- Имеют место более высокие издержки относительно ETF-фондов.

- Небольшая ликвидность по причине того, что ПИФы преимущественно не торгуются на бирже.

- Всегда присутствует риск отзыва лицензии у компании. В случае такого аннулирования деятельность УК приостанавливается, пайщикам приходится искать нового управляющего, что влечет за собой пересмотр документации, объема вознаграждения, регламента работы.

Справедливости ради стоит обратить внимание и на достоинства паевых инвестиционных фондов:

- Небольшой порог входа.

- В зависимости от стратегии, доходность в ПИФе может превосходить доходность по депозитам и облигациям.

- Не требует временных затрат на изучение и анализ рынка, просчитывания рисков.

- Правовая защищенность. Деятельность УК контролируется специализированным депозитарием, который отслеживает все сделки на предмет подозрительности. Центробанк, в свою очередь, имеет право требовать от управляющей компании обоснования ее действий.

- Отсутствие необходимости оплачивать налоги, штрафы и неустойки: все это берет на себя УК.

- Фиксированные расходы. Комиссионный сбор прописан документально.

Ориентируйтесь не только на доходность паевого фонда

На что нужно обращать внимание при выборе паевого инвестиционного фонда?

Основные характеристики:

- Территория инвестирования ПИФа (фонд акций, облигаций, недвижимости, акций второго эшелона, закрытый, открытый, индексный и т.д)

- Минимальная сумма инвестиций

- Историческая доходность, качество управления активами

- Репутация, срок работы УК

- Надежность, рейтинговые показатели ПИФа

- Размер комиссии управляющей компании, наличие скидок, надбавок;возможность обмена паев

Стоит ли покупать паи самых доходных ПИФов?

Рейтинг доходности – это конечно, классно, но это не более чем мерялка. Вот вышли два мальчика во двор и один говорит: «У меня пистолет больше!», а другой: «Нет, у меня!» – и начинают кидаться друг в друга песком