ПАММ счет — это специализированный торговый депозит у ПАММ брокеров для доверительного управления (ДУ) как собственными деньгами управляющего трейдера ПАММ счета, так и его инвесторов на рынке форекс.

Отличие от обычного торгового счета трейдера лишь в том, что ПАММ счет

- становится публичным с онлайн мониторингом на сайте ПАММ брокера;

- может регулярно пополняться деньгами инвестора (значит, управляющий трейдер должен регулярно менять торговый лот);

- меняется расчет полученной прибыли трейдера: вместо 100% от профита на обычном счете, трейдер получает 10%-50% от прибыли вложенных средств инвесторов и 100% от доли собственного капитала.

Общее и отличие ПАММ счетов брокеров от иных инвестиционных фондов

ПАММ счета являются разновидностью сервиса доверительного управления для инвесторов для кратко и долгосрочного вложения свободных средств тех людей, которые не торгуют сами на рынке, но хотят доверить свои финансы управляющим трейдерам, получая 50%-90% от прибыли своей инвестиции.

Т.е. де-факто, ПАММ счета с 2008г. стали IT-сервисом для инвесторов, наряду с инвестиционными фондами, фондами доверительного управления, ИФами, биржевыми фондами (ETF) и хедж фондами.

Сходство и отличие ПАММ счетов от инвестирования в хедж фонды

ПАММ счета форекс брокеров наиболее схожи с хедж фондами, появившимися значительно ранее в США, Европе и Азии. Так, обе организационной структуры для инвестиций:

- Не ограничены местом регистрации (отсюда большинство хедж фондов и ПАММ брокеров зарегистрированы в офшорах для «оптимизации налогообложения»);

- Часто имеют «символические» лицензии островных или африканских финансовых регуляторов (как, например, ПАММ брокер Forex4you «контролируется регулятором» FSC (из Маврикия), «регулятор Белиза» IFSC «следит» за законностью транзакций Admiral Markets, а «регулятор африканской Ботсваны» IFSC — за ПАММ брокером ForexTime (FXTM). По мнению wiki Masterforex-V, инвесторы сами должны сделать вывод о том, насколько они могут доверять подобной «регуляции» этих и ряда иных ПАММ брокеров мира.

- Могут торговать с высоким кредитным плечом по любой стратегии и торговой системе , начиная от волнового анализа Эллиотта, рискованных Скальпинга и Дейтрейдинга до популярных в мире Свинг трейдинга, долгосрочного и позиционного трейдинга, торговых стратегий Чарльза Доу, Роберта Пректера, Билла Вильямса, Джона Меривезера, Александра Элдера, Кена Гриффина, Вильяма Ганна, Хетти Гринна, Rubikon, Ингеборги Моотц , Александра Герчика, Itriad, Эрика Наймана и др.

- Т.е. ПАММ брокеры не несут ни какой ответственности за профит или убыток на ПАММ счетах, открывая их любым трейдерам (даже новичкам рынка) в т.ч. по 100% проигрышным стратегиям мартингейла и антимартингейла.

Вывод: главное сходство ПАММ и хедж счетов в том, что их управляющие не ограничены ничем (от маржи до выбранного таймфрейма , торгуемого лота и выставляемого Stop Loss) для получения максимального профита и не несут ответственности за проигрыш инвесторских средств.

Отличие для инвесторов ПАММ счетов от хедж фондов

- Хедж фонды открываются, как правило под ОДНОГО успешного и известного трейдера, которому инвесторы осознанно отдают средства под управление. Например, такие фонды имеют Джордж Сорос, Ларри Вильямс, Пол Тюдор Джонс II, Джон Меривезер, Кейс Синтия. Понятно, что за каждым из них стоит собственная команда (трейдеров, аналитиков, маклеров, IT специалистов, маркетологов, пиар менеджеров, секретарей, администраторов, бухгалтеров и т.д.), но инвесторам важно ОДНО имя трейдера (как руководителя команды), которому они и доверяют свои финансы.

В рейтингах ПАММ счетов мы видим лишь анонимные ники трейдеров, не зная о них практически ничего. Неудивительно, что на ПАММ счетах торгуют одиночки — потенциальные жертвы, а не «хищники» рынка. - Хедж фонды, в отличие от ПАММ счетов брокеров, не работают с CFD, и имея огромный капитал (часто в миллиарды долларов) напрямую инвестируют в биржевые инструменты, оказывая влияние на рынок через увеличение капитализации покупаемых инструментов. Наиболее популярными инструментами инвестирования для хедж фондов являются

- IPO эмиссии ценных бумаг при выводе акций новых эмитентов в листинг на фондовую биржу (когда хедж фонды получают с дисконтом в 10%-25% новые акции до их вывода в котировки на биржу);

дивиденды от голубых фишек и деривативов, до бумаг с фиксированным процентом при инвестициях в облигации и казначейские векселя;

- доходы от варрантов и биржевых опционов (не путать с бинарными опционами с которыми никогда не будет сотрудничать ни один ПАММ счет и хедж фонд мира).

- прямые покупки товарных, фондовых, криптовалютных и валютных фьючерсов на крупнейших специализированных биржах мира.

- Хедж фонды работают (и оказывают активно влияние) на фондовом, криптовалютном и товарном рынках, у ПАММ брокеров основным направлением по прежнему остается форекс.

Ни один ПАММ счет у брокеров таких возможностей не имеет.

Как заработать на ПАММ-счете?

Инвестиционные инструменты с долевым участием всё чаще оказываются более выгодными в сравнении с классическими способами частного инвестирования. И среди всех вариантов вложения средств на паевой основе наиболее привлекательно выглядят ПАММ-счета, позволяющие инвестору доверить управление своими капиталами специалисту, способному распорядиться ими куда более эффективно.

Что такое ПАММ-счет?

ПАММ-счёт — это разновидность торговых счетов на Форекс, предусматривающая внешнее инвестирование — с долевым участием частных инвесторов. Создаёт такой счёт трейдер-управляющий, также принимающий долевое участие в формировании общего объёма капиталов. Полученные в рамках долевого финансирования средства используются в дальнейшем для торговли на Форекс. А прибыль или убыток от произведенных торговых операций распределяется между всеми инвесторами в соответствии с объёмами их долевого участия.

Само понятие ПАММ — это лишь аббревиатура (PAMM — Percentage Allocation Managemant Module), расшифровывающаяся как модуль управления процентным распределением. Проще говоря, именно структура ПАММ-счета позволяет осуществлять долевое участие в инвестировании на относительно безопасных для инвестора условиях. А именно формирование капитала на основном торговом счёте происходит за счёт открытия индивидуальных счетов. И открывают их инвесторы, получая возможность самостоятельно следить за изменениями состояния счёта и изымать средства в случае необходимости.

Работа в рамках ПАММ-счета ведется на основании оферты — договора, определяющего права и обязанности сторон. В частности, регулируются такие моменты как:

- процентное распределение доходов/убытков между инвесторами и трейдером-управляющим;

- сроки инвестиционных вложений;

- условия вывода средств со счёта (в том числе досрочного).

Важно учесть, что помимо инвестора и управляющего в работе ПАММ-счета всегда фигурирует третья сторона — ПАММ-сервис или площадка, принадлежащая брокеру, в рамках которой проводятся все операции по начислению/списанию средств.

Как заработать на ПАММ-счете?

Инвестиционная привлекательность ПАММ-счетов бесспорна — они демонстрируют высокую доходность и доступны даже инвесторам, не обладающим значительными объёмами средств для приобретения пая. Но, разумеется, за перспективы получения более высоких доходов приходится платить и повышением рисков. В частности, вкладывая деньги в ПАММ-счет, инвестор должен понимать, что с этого момента он будет нести солидарные с другими владельцами паев/долей инвестиционного капитала потери и получать доход только в случае успешной работы трейдера-управляющего.

Инвестирование в ПАММ-счета не может быть успешным, если работа ведётся через ненадёжного брокера или компанию, предоставляющую ПАММ-площадку для работы трейдеров. Собственно говоря, найти брокера, который будет гарантировать прозрачность и надёжность работы трейдера — это первое, что стоит сделать начинающему инвестору, желающему разместить средства в доверительном управлении.

И только после того, как вы выберете брокерскую организацию, которой будете готовы доверять, следует приступить к выбору трейдера, который и будет управлять вашими капиталами в рамках ПАММ-счета. Стоит отметить, что каждая компания имеет собственные рейтинги управляющих, которые доступны для изучения и анализа всем желающим. Обратите внимание не только на показатели доходности счетов под управлением конкретного трейдера, но и на общую динамику его торговли. Нестабильность показателей — верный признак того, что управляющий склонен к выбору рискованных тактик в инвестировании. А это, в свою очередь, повышает риски инвесторов.

Как заработать на ПАММ-счете? Помните о золотом правиле, предупреждающем об опасности размещения капиталов в одной «корзине». Диверсифицируйте риски, распределяя средства между несколькими счетами. Таким образом вы убережете себя от глобальных потерь и получите возможность повысить совокупную доходность капиталовложений.

Прежде, чем начать зарабатывать, важно научиться не терять. Хотите снизить торговые риски? Не бойтесь устанавливать ограничения по убыткам для трейдера. Определите степень риска, на который вы готовы идти, заранее, и вы убережете себя от риска, связанного с ошибками управляющего.

Более подробно почитать о методах снижения риска торговли, Вы можете в статье 10 способов управления рисками на Форекс

Прежде, чем вложить реальные средства, попытайте счастья в виртуальной реальности. Демо-счёт на выбранной ПАММ площадке поможет вам разобраться во всех тонкостях доверительного инвестирования. И убережет от ошибок, которые многие инвесторы допускают по незнанию, из-за отсутствия опыта, необходимых навыков или банального отсутствия информации.

Как выбрать ПАММ-счет?

В вопросах выбора ПАММ-счета лучше всего руководствоваться следующими правилами:

1) Первое, что стоит знать: на рынке Форекс действуют как крупные брокерские компании, оказывающие поддержку и дающие доступ к работе сотням и тысячам трейдеров, так и небольшие агентства, оказывающие услуги доверительного управления в рамках собственных ПАММ-счетов, открытых непосредственно представителями компании.

На первый взгляд, в случае с частной компанией инвестор может рассчитывать на персональную ответственность её сотрудников. На практике же ограниченность в выборе может привести к тому, что у управляющего окажется недостаточно торгового опыта. Обратив внимание на крупные брокерские агентства, вы можете подстраховаться, выбрав трейдера-управляющего на основании рейтингов и объективных данных о его деятельности в рамках выбранной ПАММ-площадки.

2) Стабильность — признак мастерства. Это простое правило прекрасно иллюстрирует ситуацию на инвестиционном рынке. Выбирая между стабильно работающим на протяжении долгого времени управляющим и «звездой» рынка, демонстрирующей в своей работе и взлёты, и падения, стоит отдать предпочтение первому варианту. Просто потому, что главный принцип любого инвестора на Форекс — это возможность не терять там, где можно сохранить.

3) Доходность — главное, что привлекает инвесторов. Откажитесь от рассмотрения чересчур заманчивых предложений в пользу более реалистичных перспектив. Если говорить о цифрах, доходность в 100% годовых для ПАММ-счёта — вполне приемлемая величина. Ультраконсервативные трейдеры предлагают около 40 — 50% годовых. Всё, что превышает эти показатели, требует отдельного рассмотрения. Помните, что высокая доходность всегда идет «рука об руку» с повышением рисков потерять все вложенные средства.

4) Просадка счёта — ещё один важный показатель, который стоит учитывать при выборе ПАММ-счета. Если трейдер-управляющий склонен к заключению рискованных сделок и не готов останавливаться даже получив значительные убытки, то это повод для отказа в сотрудничестве с ним. А вот умеренные показатели рискованности сделок свидетельствуют о том, что трейдер ведет работу с определённой долей осторожности, а значит и риск неоправданных потерь в этом случае будет куда ниже.

5) Доля участия управляющего — показатель его уверенности в собственных силах. Нормальным считается долевое участие в 30 — 50% от общего объёма вложенных средств. Более низкие показатели демонстрируют нежелание рисковать собственными средствами. А если сам трейдер не уверен в себе, как ему вообще можно доверять? Узнайте больше о выборе трейдера в статье Как выбрать управляющего ПАММ-счетом?

Как сформировать инвестиционный портфель?

С понятием «инвестиционный портфель» рано или поздно сталкивается каждый инвестор. Что же в него входит и зачем он вообще нужен? На самом деле «портфель» этот, в случае с Форекс, носит весьма условный характер и представляет собой совокупность всех инвестиционных вложений, приносящих или способных принести пассивный доход.

Инвестиционный портфель может быть:

- агрессивным, с доходностью от 150% годовых и более 60% рискованности вложений;

- консервативным, с показателями рискованности не более 30% и доходностью, не превышающей 50% годовых;

- умеренным, с доходностью в пределах 60 — 100 % годовых и показателями риска, не превышающими 50%.

В соответствии с выбором инвестиционного портфеля стоит выбирать и ПАММ-счета для размещения средств. Для агрессивного портфеля будет уместно размещение 60 и более процентов средств в счетах с достаточно рискованным стилем инвестиционного управления. Оставшиеся 40% распределяются между менее рискованными вариантами, служащими своего рода стабилизаторами потерь.

Идеальная схема формирования портфеля в сфере ПАММ-инвестирования предполагает распределение средств между несколькими счетами в следующей пропорции:

- 40% в консервативных ПАММ-счетах (двух или трех);

- 30 — 50% в умеренных (среднерискованных ПАММ-счетах, фондах, индексах);

- 10 — 30% — в агрессивных ПАММ-счетах.

Почему так важно соблюдать разумный баланс при формировании инвестиционного портфеля? Потому, что именно такой подход позволяет гарантировать получение стабильного дохода от консервативной части портфеля. А высокорискованные вложения дают возможность зарабатывать не только на незначительных колебаниях рынка, но и на серьёзных сменах трендов и других обстоятельствах, которые можно расценивать как перспективные для получения высокой доходности инвестиций.

Отличие для инвесторов ПАММ счетов от ПИФов

ПИФы, в отличие от ПАММ счетов, имеют очень жесткие ограничения. Они практически полная противоположность друг другу. В частности

- Управляющие ПИФами (юридические лица или частные (индивидуальные) предприниматели) должны получить лицензию от Банка России (до 2013 года – ФСФР). ПАММ счетом может управлять… любой «Вася Пупкин» без открытия ЧП (ИП).

- ПИФы имеют право инвестировать средства только в высоколиквидные бумаги, из них

- 35% в государственные облигации России;

остальное в ценные бумаги муниципальных образований, облигации и акции «голубых фишек» Московской биржи (т.е. в акции Газпрома, Роснефти, Сургутнефтегаза, НОВАТЭК, Татнефть и т.д.)

- ПИФам запрещено вкладывать средства в бумаги одного эмитента более 15% активов. На ПАММ счетах можно торговать даже одним финансовым инструментом (например, USD JPY или EUR CHF);

- Инвестировать в ПИФ можно только российские рубли (RUB). В ПАММ счета, как правило в USD, EUR, CHF, GBP или криптовалюты (биткоин BTC или Эфириум ETH);

- Все крупнейшие ПИФы РФ, как правило принадлежат банкам (например, Сбербанк владеет 21 ПИФами RUB 786,9 млрд (на 31.12.2018), ВТБ — 32 ПИФами на RUB 752,6 млрд. и т.д.)

Вывод: ПИФы на 1-2 порядка надежнее самого консервативного ПАММ счета, которые в свою очередь настолько же более прибыльные при правильном выборе управляющего трейдера форекс.

Поэтому, инвестору нужно САМОСТОЯТЕЛЬНО и осознанно сделать выбор между

- патриотическим порывом сложить капитал в «отечественную» компанию с ОЧЕНЬ низкой доходностью или в рискованный офшорный проект ПАММ счетов с потенциально очень высокой прибылью при инвестициях.

Неужели все так просто?

Конечно есть свои подводные камни. Ведь управляющие на паммах — обычные люди, которые тоже ошибаются. И памм счет с высокой доходностью может через какое-то время стать убыточным. Также кто-то из управляющих торгует активно, кто-то наоборот открывает сделки редко, выбирая момент. Есть агрессивные счета с большой доходностью и высокими рисками, а есть и консервативные паммы. Как выбрать памм счет? Как минимизировать риски? Когда входить и выходить из инвестиций? А также о других аспектах инвестирования в паммы мы поговорим в уроках курса «Памм Инвестирование«, которые вы можете просмотреть онлайн ниже.

1) Введение

2) Анализ Рейтинга ПАММ счетов

Анализ рейтинга Памм счетов Альпари

-> Перейти к рейтингу

3) Анализ мониторинга Памм счета

4) Когда входить и выходить из Памма

5) Как определить использование мартингейла

6) Параметр «Декларация»

Памм Инвестирование: параметр Декларация

7) Портфельное инвестирование

Портфели ПАММ счетов в Альпари

-> Полный список памм портфелей

Социальная информация

Социальная информация

9) Приложение для смартфонов Alpari Invest

10) Агрессивное Инвестирование

11) Консервативное Инвестирование

12) Защитная стратегия

Защитная стратегия инвестирования в Памм счета

13) Стратегия Джека Сингера

Стратегия инвестирования в ПАММ-счета Джека Сингера

14) Тактика инвестирования — Путь инвестора

15) Управление рисками

Управление рисками в Памм счетах

Как открыть ПАММ-счет или инвестировать в ПАММ?

Очень и очень просто, в течение максимум полчаса.

- Зарегистрироваться на сайте брокера, вписав без ошибок свои личные данные (фамилию, имя, гражданство, адрес прописки, телефон и т.д.), получив логин и пароль для входа в кабинет;

- Пополнить личный счет в кабинете через одну из платежных систем — WebMoney, Visa, Skrill, Mastercard, QIWI, RoboKassa, Yandex Dengi, RBK Money, Z-Payment и т.д.

- Инвестировать деньги с личного счета либо

- в новый (личный) ПАММ счет, который вы открываете в кабинете;

или в имеющиеся ПАММ счета других управляющих трейдеров, нажав кнопку «инвестировать в ПАММ» (см. справа «зеленую кнопку».

Инвестируем в ПАММ счета

Подобное инвестирование в Памм подходит людям, не желающим вникать и разбираться с торговлей на Форексе, но желающим принять участие в заработке на этой «денежной фабрике».

Инвестором является человек, открывающий депозит на рынке Forex, но при этом самостоятельно не проводящий никаких операций. Подобный способ инвестирования собственных средств позволяет получать неплохую прибыль, превышающую банковские проценты в разы.

В то же время, особенности работы позволяют инвестору контролировать свой счет и принимать определённые действия, направленные на защиту своих средств.

Существует несколько факторов, обеспечивающих надежную защиту интересов инвестора, а именно:

- трейдер не может на собственное усмотрение выводить деньги, что полностью исключает возможность кражи;

- каждый управляющий стремится показать наилучшие результаты, ведь от этого зависит и количество инвесторов, доверяющих ему;

- вкладчик имеет возможность самостоятельно следить за показателями прибыли;

- инвестирование можно начать с минимальным депозитом;

- возможность снижения убытков, которую предлагают некоторые брокеры, путем закрытия счета в случае достижения критического уровня потери финансов.

Больше всего любого вкладчика интересует правильность выбора трейдера, которому можно было бы доверить свои сбережения.

Рейтинги всегда публикуются онлайн и находятся в открытом доступе. Каждый желающий может получить подобную информацию в свое распоряжение без каких-либо проблем. Это позволяет выбирать лучшие ПАММ счета. В результате, риски при инвестициях будут существенно снижены.

Риски при инвестициях

Следует отметить, что инвестирование, как и сам трейдинг, является относительно рискованным.

Тем не менее есть возможность свести все риски к минимуму, соблюдая несколько несложных правил:

- лучше инвестировать сразу в несколько трейдеров, чтобы диверсифицировать риски;

- используйте стратегию при инвестициях;

- важно тщательно выбирать управляющих.

Выбираем PAMM счет

Человек, который занимается управлением инвестированными деньгами, является трейдером. Он проводит различные торговые операции и зарабатывает на этом деньги. Чем успешней трейдер, тем менее рискованным будет инвестиция.

Мнение эксперта

Элеонора Клемер

Финансовый аналитик.

Выбирая трейдера, следует обращать внимание не только на его прибыль, но и на риски, связанные с его деятельностью.

Сколько минимум нужно инвестировать

Начать инвестировать можно с минимальным количеством средств. Однако, чтобы не рисковать собственным капиталом, необходимо правильно выбрать управляющего, показывающего высокие успехи в торговле.

Стоит также иметь ввиду, условия каждого ПАММ счета индивидуальны. Выше уже говорилось о разнообразии длительности торговли, минимальных депозитах и т.д. Большой диапазон параметров, позволяет выбрать наиболее подходящий каждому человеку вариант.

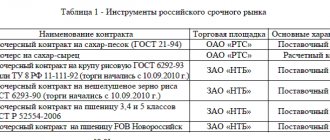

Какие финансовые инструменты торгуются на ПАММ счетах форекс-брокеров?

Все торговые инструменты у ПАММ брокеров практически идентичны и их можно условно разделить на

- валютные пары форекс на торговых платформах MT-4 и MT-5 — USD CHF, PLN CAD, USD HKD, NZD MXN, USD CAD, GBP NZD, EUR USD, USD MXN, NOK DKK, GBP USD, EUR CHF, CZK CAD, USD JPY, USD ILS, HUF NOK, NZD USD, CZK DKK, AUD USD, CZK ZAR, USD RUB, EUR CZK, EUR RUB, EUR MXN, USD UAH, EUR CZK, USD BYN, ZAR JPY, USD SEK, CZK PLN USD NOK, CZK SEK, USD CNY, CZK CHF, EUR JPY, CZK CNY, EUR GBP, PLN MXN, EUR NZD, CZK CHF, EUR AUD, CZK DKK, EUR CAD, NOK SEK, EUR NOK, HUF CZK, EUR SEK, CNY CHF, GBP CHF, ZAR CHF, GBP AUD, CZK UAN, GBP CAD, USD HUF, GBP NZD, PLV UAN, GBP JPY, CZK RUB, GBP SEK, NOK RUB, GBP NOK, CHF JPY, PLN NOK, AUD CHF, CZK INR, AUD JPY, NOK MXN, NZD JPY, CAD INR, CAD JPY, AUD CNY, NZD CHF, AUD THB, CAD CHF, NOK HUF, USD SGD, PLN UAN, USD ZAR, HUF MFN, USD PLN, HUF INR, USD TRY, USD THB, USD INR,

- криптовалюты к доллару США и евро : биткоин BTC USD, BTC EUR , ETH USD, ETH EUR, LTC USD, LTC EUR, BCH USD, BCH EUR , EOS USD, EOS EUR, OMG USD, OMG EUR , ETC USD, XMR, Ripple, BNB, NEO, IOT, BSV, TRX, Dashcoin DSH, XLM, ZEC, ADA, DASH, XTZ, NEM, LINK

- CFD товарных фьючерсов от популярных товарных бирж мира — CBOT, MGEX , DGCX, ODE, LME, Safex, Comex , DME, CZCE, Nadex, НТБ, CME, ROFEX, MATba, , FORTS , MCX, LIFFE, TOCOM. В т.ч. платина , золото, палладий, Brent, URALS, алюминий, кобальт, природный газ, никель, электроэнергия, овес, серебро, ячмень, олово, сталь, уголь, бензин, литий, пшеница, кофе, какао, хлопок, джут, масло, этилен, железная руда, картофель и др.

- CFD акций фондовых бирж: NASDAQ, HKE, LSE, MOEX, Euronext, TSX, SZSE, NYSE, BME, NSE, GPW, SSE, TSE, WBAG, SWX, BSE;

- CFD биржевых индексов — Dow Jones 30, BIST 30, SMI20, TASI, SAR, S&P/ASX 20, FTSE 100, ATX, WIG20, S&P/NZX 50, QE index, JTOPI, S&P 500, NASDAQ-100, ТА-35, Euronext100, CAC40, IMOEX, RTS, KOSPI и др.

Как заработать или потерять деньги на ПАММ счету?

Инвестировав, например, $100 в понравившийся ему ПАММ счет с $900, вы становитесь его инвестором по принципу «пайщика» ПИФов. С этого момента управляющий трейдер торгует общей суммой, например, $1000 (из которых $900 составляет личный капитал трейдера и ваша инвестиция $100).

Распределение прибыли на ПАММ счете происходит еженедельно (или ежемесячно) в зависимости от публичной аферты управляющего трейдера ПАММ, который оставляет себе 25% от заработанной прибыли, а 75% идет инвесторам.

Если прибыль составила 12% за месяц ($120), то заработок инвестора будет равен $9 или 9% за месяц ($100 х 12% х 0.75). Инвестор в праве вывести прибыль в личный кабинет или ее реинвестировать, тогда его «пай» на ПАММ счете увеличится с $100 до $109.

Если убыток от торговли на ПАММ счете составил те же 12% за месяц ($120), то потери инвестора составят $12 или 12% за месяц ($100 х 12%). Вознаграждение управляющему трейдеру, естественно, не выплачивается.

ПАММ-счета

ПАММ-счет — это способ инвестирования, при котором средства передаются в доверительное управление трейдеру, и при удачном совершении сделки управляющий трейдер получает определенный процент от прибыли.

Принцип работы ПАММ-счетов

Инвесторы пополняют счет управляющего трейдера. Управляющий трейдер заключает сделки с использованием своего личного капитала, и все операции пропорционально переносятся на счета вкладчиков. В случае получения прибыли, она распределяется между инвесторами и управляющим трейдером в зависимости от величины вкладов. Также управляющий трейдер получает процент от прибыли.

Степень риска

Вклады в ПАММ-счета — отличный высокодоходный метод работы на рынке Форекс, в особенности, если у трейдера отсутствует возможность посвящать трейдингу все свободное время. Также ПАММ-счета могут приносить неплохой дополнительный заработок в случае совмещения основной работы с торговлей на валютном рынке. Однако следует учитывать, что инвестиции в ПАММ-счета, безусловно, обладают некоторой степенью риска. Сделка, совершенная управляющим трейдером с использованием средств инвестора, может принести не только прибыль, но и убытки. Поэтому целесообразно внимательно относиться к выбору управляющего трейдера.

Как правило, перед тем, как инвестировать в ПАММ-счета, изучаются профессиональные свойства возможных управляющих трейдеров. В первую очередь, внимание акцентируется на количестве совершенных сделок и их результатах, на опыте работы на валютном рынке и на опыте управления ПАММ-счетами. Профессионализм управляющего трейдера — залог получения прибыли от инвестирования.

Безопасность

Существуют определенные правила, направленные на обеспечение безопасности ПАММ-счетов. Во-первых, управляющий трейдер может использовать капитал инвесторов только для совершения торговых операций. Любые другие действия со счетами вкладчиков управляющему трейдеру недоступны.

Так как ПАММ-счет включает в себя средства управляющего трейдера, удачный исход сделки, в первую очередь, в его интересах.

Все действия управляющего трейдера прозрачны, можно отследить их в любое время, так же как и вывести собственные средства из ПАММ-счета. Кроме того, инвестор самостоятельно определяет степень риска, ограничивая возможные убытки.

Для того чтобы не потерять средства и получать стабильную высокую прибыль, будущим инвесторам в ПАММ-счета следует придерживаться основного правила безопасности: работать с управляющим трейдером необходимо только через брокерскую компанию. В противном случае инвестор рискует лишиться всех своих вложений.

Зачем нужны ПАММ портфели?

ПАММ портфель является аналогом инвестиционного портфеля, в котором инвестор биржи равномерно распределяет свой инвестиционный капитал между разными акциями, фондовыми индексами, ETF, облигациями и т.д.). Разница с ПАММ портфелем лишь в том, что инвестору форекс предлагается распределить свои инвестиции между тремя (пятью, семью, десятью) ПАММ счетами.

Пример инвестиции в $1000 на 1 месяц в 5 ПАММ счетов

- $350 с доходом в 25% в месяц (20% / 80% распределение прибыли управляющего и инвестора)

- $250 с доходом в 7% в месяц (20%/80% управляющему)

- $200 с убытком 10% в месяц (20% управляющему)

- $100 с убытком 15% в месяц (20% управляющему)

- $100 с убытком 20% в месяц (20% управляющему)

Таким образом, ПАММ портфель поможет сбалансировать инвестиции, уменьшив риски ваших вложений.

Что такое ПАММ индекс?

ПАММ индекс — это «сбалансированный» инвестиционный ПАММ портфель, составленный брокером или опытным инвестором из 3-5 (и более) консервативных и агрессивных ПАММ счетов с «опытными» управляющими трейдерами. Являются аналогами

Впервые «ПАММ индексы» были введены ПАММ брокерами Forex Trend и MMCIS в 2010г.

ПАММ индексы получили громадную популярность в 2010-2014гг. благодаря их широкой рекламе по TV «ПАММ индекса ТОП-20 ноу-хау» индексов ПАММ, утверждая в интернете о «надежности», «прозрачности» и «успешности для инвесторов» именно индексов ПАММов.

Лучшие ПАММ брокеры форекс по рейтингу Академии Masterforex-V

Согласно рейтингу брокеров Форекс в число «рекомендованных» входят 12 брокерских компаний, из которых половина (6-ть брокеров) представляют ПАММ сервис. Это Alpari (Альпари), Nord FX, OANDA, Dukascopy Bank SA, FXPro и FIBO Group,

Остальные ПАММ брокеры представлены из 2-й и 3-й лиг рейтинга, имея огромное число претензий от трейдеров Masterforex-V. Это FXOpen, AMarkets, Forex club, TeleTrade, HotForex, TrioMarkets, Admiral Markets, Larson&Holz, GKFX, Vantage FX, FXTSwiss, FortFS, AvaFX, ICE FX, FXTM (ForexTime), ICM Capital, InstaForex , ETX Capital, Forex4you , ForexMart, X-Trade Brokers, Synergy FX, Forex ee, FX Primus, STForex.

Подробности читать в основной статье: ПАММ брокеры: рейтинг и отзывы Masterforex-V.

Как трейдер проиграл $30 млн. на ПАММ счетах, а инвесторы… ему доверяют

Брокерская ]Alpari[/anchor] является с 2008г. основателем ПАММ счетов, первым в мире ПАММ брокером и официальным владельцем торговой марки PAMM (ПАММ). Неудивительно, что именно этот брокер

- имеет самое большое количество в своем рейтинге ПАММ счетов и инвесторов ПАММ;

- получает многие годы подряд от Академии Masterforex-V Кубок «лучшего ПАММ брокера мира» по единогласному решению Ректората Академии МФ.

На 5.12.2019г. В ПАММ рейтинге Альпари насчитывается более 3.5 тыс. счетов для инвесторов. Проанализируем их подробно, чтобы понять сильные стороны и «ловушки» (иногда и «капканы») для инвесторов ПАММ.

- Cначала ставим фильтр «возраст ПАММ счета» от 3-х лет и обнаруживаем, что число ПАММ счетов уменьшилось в 14 раз до 286. Если учесть, что у Альпари постоянно находится в рейтинге 3-4 тыс. ПАММ счетов, делаем вывод, что через 3 года «выживает» из них примерно 7%. Остальные разоряются.

- На первый взгляд в текущем рейтинге, есть много успешных ПАММ счетов из которых инвестору есть «что выбрать».

- Выбираем для детального анализа безусловного лидера — Moriarti (paymaster). Прекрасные результаты:

- доход за 4 года и 11 месяцев: 127426.9%;

плавный график роста доходности;

- рекордное число инвесторов его ПАММа — 4306 человек, вложивших в него 2.287 млн. долларов при его личном капитале в $22.76 тыс.;

- Что смущает в ПАММ счете Moriarti (paymaster):

а) 22 проигранных или брошенных счета в «архиве» у этого трейдера

б) погрешности в математике: в рейтинге указано, что за 4 года и 11 месяцев

- Moriarti (paymaster) первоначально вложил $1 тыс. и заработал… $1 273 451 (деньги инвесторов рейтинг не учитывает, хотя прибыль $1.273 млн. от $2.287 млн. депозита составляет всего 55.6% за эти 4 года и 11 месяцев, т.е. около 11% в год).

становится понятным зачем трейдер бросил один из 22 счетов с 7.10.2015без торговли на почти 5 лет (наверное, чтобы затем запустить его, обойдя «фильтр от 3-х или 5 лет жизни ПАММ счета»).

- становится ясно, как проиграны остальные 21 из 22 счетов — см. плавный рост и… моментальное разорение ПАММ счета. Так происходит у мартингейлов или антимартингейлов, когда они выбирают 21 валютную пару и на разных счетах пытаются найти разворот ДОЛГОсрочного тренда по каждой валюте, чтобы «поймать» новый тренд. В одном случае удалось и получено $2.2 млн. инвестиций.

- статистика рейтинга ПАММ Альпари не говорит каким финансовым инструментом торгует Moriarti (paymaster), чтобы проверить когда ЗАКОНЧИТСЯ тренд и счет-лидер на $2.2 млн. долларов будет полностью разорен, как и предыдущие 21 торговый депозит трейдера.

Почему коллектив wiki Masterforex-V уверен в разорении этого ПАММ счета?

- включите логику или здравый смысл: если проиграны 21 из 21 торгуемых счета (один «лежит» законсервированным), что должно произойти с очередным депозитом?

- данная методика торговли гарантирует 100% проигрыш депозита. Подробнее: 1-й шаг отбора управляющего трейдера: как выявить главную опасность для инвесторов — последователей Мартингейла.

в) почему Moriarti (paymaster) не реинвестирует заработок в свой счет? Его заработок составил около $382 тыс. (30% от $1.273 млн.), из которых он только $22.976 (всего 6%) оставил на счете, а остальные 94% стремительно вывел из своего ПАММа. Вы доверите свои деньги управляющему трейдеру ПАММ, который сам не верит в свою торговлю? Мы нет.

Что нас удивило?

а) капитал управляющего — всего $3 тыс. из $4.055 млн. на ПАММе;

б) ник трейдера Trustoff. Неужели его забыли? Это все тот же Moriarti (paymaster)— см. третью строчку в списке проигранных им счетов.

Через полгода в декабре 2020г все $4 млн. инвесторских средств Moriarti (Trustoff / paymaster) «слил» на все 100%.

Вопрос от wiki Masterforex-V: у вас еще остались сомнения по вопросу инвестировать или нет в ПАММ счет Moriarti (Trustoff / paymaster) с «доходностью в 127426.9%»?

Тогда поздравляем, вы сделали первый шаг к тому, чтобы не наступить на те же самые грабли по которым только (!!) Moriarti (Trustoff / paymaster) проиграл десятки (!) миллионов долларов инвесторов ПАММ.

Что такое инвестирование в ПАММ счет?

Сегодня существует огромное количество разнообразных способов получения прибыли пассивным образом на просторах интернета. Одним из самых популярных является вложение денежных средств в ПАММ счета. Данную статью было решено посвятить рассмотрению вопроса инвестирования в ПАММ счета. Хотелось бы верить, что ознакомление с данной статьей посвященной инвестированию в ПАММ счета поможет даже начинающим трейдерам разобраться в основных тонкостях этого процесса. Изначально рассмотрим, что собой представляют ПАММ счета и какова природа их возникновения.

| Начните торговать на Форекс с проверенными брокерами, перечисленными ниже |

Что собой представляют ПАММ счета?

ПАММ счета – это сервис – модуль распределения процентного показателя. С помощью этой системы осуществляется распределение дохода, а также просадки между участниками процесса. Если говорить более простым языком, то это тип руководимого счета для ведения торговли существующего на форексе. Здесь трейдеру предоставляется возможность применять в торговом процессе инвестиционные активы.

Вкладывание денег в ПАММ счета проводится в автоматическом режиме. Одновременно с этим как доход так и потери делятся между участниками процесса согласно того какой процент был установлен в оферте. Если говорить более простым языком то оферта – это своего рода договор, где прописываются все рабочие моменты сотрудничества сторон. Доход точно так же как и потери полученные в итоге ведения руководящему трейдеру управляющими в зависимости от того какая именно сумма была вложена.

Пример вкладывания денег в ПАММ счета для новичков

Чтобы максимально глубоко разобраться в вопросе вкладывания в ПАММ рассмотрим специальную ситуацию. Предположим, что трейдер осуществляющий торговый процесс имеет в своем распоряжении депозит равный 1000 долларов. Уровень средней доходности при этом равен 5% в месяц. В данной ситуации сумма дохода составляет 50 долларов. Рынок Форекс создан таким образом, чтобы осуществлять торговый процесс, используя одну торговую стратегию и при этом торговать совершенно разными объемами. Здесь можно сделать выводы что с одним и тем же уровнем доходности и большим депозитом трейдер имеет возможность получить намного больший доход. В один из моментов трейдер решает сам для себя, что он откроет ПАММ счет и будет торговать с помощью средств вкладчиков, то есть инвесторов. Изначально представим ситуацию, в которой несколько инвесторов одновременно вложили собственные средства в данный счет. Один из трейдеров вложил 1000 долларов, а второй 3000. В результате этого общая сумма счета составила 5000 долларов, ведь помимо денег инвесторов у самого управляющего также была 1000.

Если уровень средней доходности составляет около 5 процентов, то сумма общего дохода на ПАММ ровняется 250 долларов. В процессе регистрации счета трейдером был установлен процент вознаграждения ведущего торговый процесс, то есть управляющий 40%. Здесь отметим, что ведения торгового процесса управляющий получает около 40% комиссионных от общей суммы дохода вкладчиков. Ниже представлен пример распределения дохода на указанном выше ПАММ счете.

| Личные денежные средства, долларов | Доход ПАММ участников перед распределением, долларов | Доход ПАММ участников в конечном результате, долларов | |

| Управляющий | 1000 | 50 | 130 |

| 1 вкладчик | 1000 | 50 | 30 |

| 2 вкладчик | 3000 | 150 | 90 |

| Общее | 5000 | 250 | 250 |

Наверное, комментировать данные приведенные в таблице нет никакого смысла, поскольку и так понятно, что применение ПАММ площадок приносит выгоду не только управляющему, но и самому инвестору. Сумма просадки распределяется между участниками процесс точно в таких же показателях что и сумма дохода. При этом в случае убытка управляющий ничего не получает.

До того момента пока появились ПАММ площадки вкладчики на Форексе торговали непосредственно с самим трейдером, путем получения паролей необходимых для доступности к счету вкладчика. Также работала схема абсолютной передачи вкладываемых денег трейдеру. Сразу необходимо чтобы инвестор обладал большими денежными средствами, ведь профессиональный трейдер не захочет управлять счетом, где очень маленький баланс.

Во втором случае вкладывания денег в ПАММ присутствует огромный риск остаться обманутым и ни с чем. Как раз такой алгоритм работы был взят для работы такими мошенническими проектами как ВладимирFX, Gamma IC и тому подобные.

Если говорить о ПАММ счетах то правильнее всего будет акцентировать внимание на основные преимущества, благодаря которым данный вид ведения торговли существенно преуспевает по сравнению с другими:

- Брокерская компания, предоставляющая ПАММ счет, гарантирует соблюдения всех прописанных обязательств как со стороны трейдера, так и со стороны вкладчика. Исходя из этого, можно сказать о следующем преимуществе.

- На брокерских платформах предоставляющих данный вид счета, возможно, ознакомится с действительными историями счета. Нужно сказать, что брокер дающий доступ к показателям статистики работы руководящего играет роль мониторинга ни от кого не зависящего.

- Управляющий лишен способности присвоить себе личные средства вкладчиков и просто исчезнуть. Не смотря на то, что денежные средства переходят в распоряжение самого трейдера, вывести их на свой счет он не может.

- Комфортность вкладывания денежных средств в ПАММ счет разнообразных управляющих в условиях одной площадки. Вкладчику предоставляется возможность внести денежные средства на свой счет только один раз, а затем распределить их по разным управляющим.

- В таком способе торговли риски касаются как капитала вкладчиков, так и денежных средств принадлежащих самому управляющему. ПАММ брокеры предоставляют своим клиентам возможность ознакомления с информацией относительно суммы денежных средств управляющего. Управляющие, которые имеют на собственном счете небольшую сумму, не представляют никакого интереса для опытных вкладчиков. Профессионалы считают правильнее всего не работать с такими людьми.

- Комфортность подбора ПАММ счета из перечня самых преуспевающих. Подбор оптимального варианта управляющего не отнимает у инвесторов много времени и сил, поскольку брокеры побеспокоились о создании удобного интерфейса и набора фильтров.

- Возможно, также существенно сэкономить время на процесс одобрения основных деталей вкладывания денежных средств в ПАММ. Вкладчику нет никакой необходимости осуществлять переписку с руководящим трейдером и оговаривать основные инвестиционные условия. Все это делается путем нажатия только одной клавиши.

ПАММ брокеры на форексе

C 2008 года, брокер Альпари запустила в работу программу по вкладыванию в ПАММ. В связи с этим было признано первым ПАММ брокером. Только после этого самые преуспевающие компании стали заниматься копированием этой системы инвестирования. Рассмотрим самые перспективные брокерские площадки, с которым предпочитают работать профессионалы:

- ПАММ счет брокера Альпари. Данная компания самая первая создала, а также запустила ПАММ счета для собственных клиентов. На просторах всемирной паутины интернета существуют совершенно разные отзывы относительно данной компании. В общем если оценивать по 5 бальной шкале, то оценка будет где–то 4. Относительно моих личных взглядов, то я думаю, что вложения приносят приличный доход в случае активного использования портфеля.

- Брокерская компания Амаркетс. Данный сервис ПАММ счетов в Амаркетс начал функционировать, он молод, поскольку работает только с 2013 года. Даже при этом, за данный период времени в перечне ПАММ можно выделить основные перспективные для вложения.

ТОП 10 РЕЙТИНГ БРОКЕРОВ

Как правильно выбирать оптимальные ПАММ счета в перечне руководящих трейдеров

Вполне естественно что после рассмотрения понятия о ПАММ счетах возникает вопрос на предмет того как правильно выбрать наиболее подходящий вариант из такого большого изобилия ПАММ счетов.

Здесь могут возникнуть трудности в связи с тем, что интерфейсы у всех ПАММ площадок отличаются друг от друга. Кроме этого есть такие параметры, которые являются общими и с помощью которых можно провести фильтрацию самых лучших ПАММ счетов. Всю информацию относительно того где именно можно ознакомится с данными показателями рассмотрим в завершающей части статьи в разделе о ПАММ мониторинге. Сделаем перечисление с учетом степени значимости:

- Сроки функционирования счета. Изначально в процессе подбора ПАММ счетов из перечня брокерских компаний производится фильтрация списка управляющего в зависимости от того как долго они функционируют. Как раз этот момент можно назвать одним из самых главных в выборе, поскольку идет исключение того что управляющему просто повезло. Кроме этого те счета, которые долго работают, проходят глубокий анализ. Хотелось отметить, что правильнее всего отдавать предпочтение ПАММ счетам, действующим не менее полгода. Единственным исключением из правила является ПАММ счет, который открывается хорошим управляющим, но при этом важно обращать внимание на его предыдущие сделки и их результативность.

- Уровень самой большой просадки. Как только произведена сортировка по сроку действия счета, необходимо произвести фильтрацию согласно самой большой просадке. Именно благодаря данному показателю возможность создать картину относительно рисков касающихся вложенных денежных средств. Профессионалы в вопросах инвестирования рекомендуют выбирать счета, где просадка не превышает 40 процентов.

- Уровень прибыльности ПАММ. Когда уже произведена сортировка рейтинга ПАММ счетов по сроку их деятельности, а также данным самой большой просадки следует рассмотреть потенциальную прибыльность. В данном случае выбор абсолютно зависит от собственных предпочтений инвестора. Стоит отметить, что уровень прибыльности нужно изучать совместно с данными о самой высокой просадке, поскольку если уровень прибыльности очень большой, то соответственно и риски будут тоже очень большими. Из личного опыта могу сделать вывод, что качественнее функционируют счета на которых соотношение высокой просадки по отношению к прибыльности не выходит за рамки 1:3, проще говоря 5% в месяц. При этом значение самой высокой просадки не больше 15%. Под данные критерии подходит не много ПАММ счетов, а те которые соответствуют ему, имеют привлекательные перспективы в плане привлечения инвесторов.

- Показатель капитала трейдера руководящего счетом. При выборе ПАММ счетов необходимо учитывать показатель объема личных средств управляющего. Вполне естественно, чем выше этот показатель, тем больше управляющий рискует личными деньгами в процессе ведения торгового процесса. Этот показатель стоит рассматривать вместе с основным балансом ПАММ счетов. Стоит обратить внимание, что лучше, когда собственный капитал не меньше чем 10% от общей суммы счета.

- Показатель капитала вкладчиков. В данном случае все достаточно просто и понятно при высоком показателе средств, которые доверяются в управлению трейдерам говорит о том, что ему очень сильно доверяют. Детали об этом моменте были более подробно рассмотрено в предыдущем пункте.

| Читайте полезные разделы сайта для успешной торговли: |

Самые эффективные и качественные ПАММ счета

Чтобы сэкономить свое свободное время тем, кто только начинает работать в этом направлении, расскажу о тех самых выгодных ПАММ–счетах к которым должны присмотреться инвесторы. В первую очередь присмотримся к самым привлекательным в плане вкладывания денежных средств в ПАММ-счета брокерских компаний.

- Оптимальные ПАММ-счета Альпари

Послесловие вкладывания денежных средств в ПАММ-счета

Подводя итоги о процессе инвестирования денег в ПАММ–счета хотелось бы отметить, что это отличная система, продуманная до мелочей. При этом – это ни что большее, чем инвестиционный инструмент. Уровень успешности применения этого вида инструмента напрямую зависит от того как именно будет действовать сам инвестор. Специалисты рекомендуют новичкам не ставить перед собой задачу достигнуть высокого дохода за максимально короткое время.

Изначально правильнее всего отдавать предпочтение управляющим, относящимся к категории консервативных. При этом степень их прибыльности может не превышать 100% годовых. Все дело в том, что именно при таком уровне показателей риски не выходят за грани дозволенного. Кроме этого необходимо четко следовать основным правилам инвесторов, а также всегда учитывать, что тот показатель прибыльности, который был у управляющего до этого, не может давать никаких гарантий, что этот показатель будет, достигнут в будущем.

Я лично вкладываю собственные денежные средства в ПАММ–счета больше чем 2 года и на протяжении этого периода данная система позволила достигнуть мне дохода превышающего все используемые мною инструменты, расположенные в инвестиционном портфеле. Сегодня вкладывание средств в ПАММ–счета представляют собой очень эффективный метод достижения прибыли пассивным путем, но даже не смотря на это нужно помнить о существовании рисков. В Обязательном порядке следует тщательно ознакомится с статьями на тему инвестиционных рисков. В том случае, когда вы читаете эти строки – то вы приняли правильное решение и двигаетесь в нужном направлении, то есть становитесь независимыми в финансовом плане.

Похожие статьи:

Как правильно выбрать надежного Форекс брокера? Советы по выбору брокера Форекс – новичкам!

Выполнение ордеров на Форексе. Что такое ордер?

Система Price Action на форекс. Что это такое?

Чем отличается торговля на рынке Форекс от торговли бинарными опционами?

Скальпинг на Форекс — путь к банкротству?

Торговля на Форекс без стратегии: правильное решение или же огромный риск?

Total Page Visits: 4854 — Today Page Visits: 5

Можно ли стать успешным инвестором на ПАММ / LAMM (автокопирование) и т.д.?

Можно, если поймете прописные истины для успешных инвестиций.

- Проблема ПАММ счетов не в брокере, а в успешных трейдерах, которых (стабильно зарабатывающих) не более 3%. Увы. Если бы мы проанализировали еще с десяток «управляющих трейдеров» ПАММ, следующих за Moriarti (Trustoff / paymaster) в рейтинге ПАММ счетов, картина у большинства была бы не такой «яркой», но схожей.

Почему? Нынешнее поколение «инвесторов форекс» интуитивно ищет «лохотрон» (дайте мне трейдера, который будет делать по 30%-50% прибыли в месяц!). Спрос рождает всегда предложение. Хотите — получите, таких как Moriarti (Trustoff / paymaster) или «калибром по меньше. - Почему не работают «инвестпортфели ПАММ» и «индексы ПАММ»? Если вы из 5 счетов мартингейлов составите «инвестпортфель» и они проиграют вам все 5 ПАММов, вам сильно помогут «индексы» или «портфели ПАММов»?

- Нельзя инвестировать в форекс или биржевые инструменты НЕ понимая алгоритмов финансовых рынков. Изучите Masterforex-V: Точки безошибочного для трейдера открытия сделок по форексу и вы сделаете следующий шаг к пониманию рынков, придя обучаться в Академию Masterforex-V, чтобы научиться ТОРГОВАТЬ или находить тех, кто СТАБИЛЬНО торгует и т безошибочно отсеивать таких как Moriarti (Trustoff / paymaster), хотя бы через подсказки более опытных трейдеров с которыми вы будете работать в одной команде.

- Перспективы инвестиций на финансовые рынки останутся на ближайшие годы очень и очень перспективными для инвесторов. Если, конечно, вы будете таких, как Moriarti (Trustoff / paymaster) обходить стороной, научившись за пару минут видеть мошенников.

Что такое ПАММ-счет

Понятие «ПАММ-счет» идет от английского слова «PAMM», он представляет собой торговый счет. С помощью такого счета на финансовых рынках доверительные управляющие могут управлять не только собственными финансовыми средствами, но и средствами инвесторов в совокупности.

Это своего рода «копилка», в которой собираются средства тех, кто хочет заработать на спекулятивных операциях на бирже, но специальных навыков и знаний для этого не имеет. Люди, которые хотят получить доход, называются инвесторами, которые вкладывают свободные средства в финансовые рынки.

Потом капитал инвесторов поступает в управление трейдеру, который обладает необходимыми знаниями и опытом в торговле на валютных рынках. Трейдеры называются управляющими, лучшие из них имеют собственную торговую систему, с помощью которой можно приносить прибыль не только себе, но и другим.

ВАЖНО:. трейдер может брать в управление капитал инвестора только, если он сам вложил собственные средства с ПАММ-счет. Учитывая это, трейдер сам заинтересован в том, чтобы торговля шла максимально успешно, поэтому не допускает необоснованно рискованных сделок.