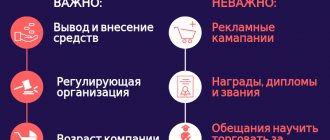

У каждого форекс-брокера в обязательном порядке должен быть поставщик ликвидности. Если таковой отсутствует или брокер отказывается предоставить информацию о поставщике ликвидности, то это повод усомниться в надежности компании. Поэтому сегодня поговорим о том, кто такие поставщики ликвидности на форекс, зачем они нужны и чем так важна их деятельность для обычного трейдера.

Быстрая навигация

Ликвидность на форексе

Ликвидность на форексе представляет собой желание участников рынка форекс совершать сделки по покупке и продаже финансовых инструментов в заданный момент времени. И чем большее число игроков на рынке, нацеленных на совершение операций, тем выше спрос и предложение и, соответственно, выше ликвидность. Рынок форекс считается одним из самых ликвидных в мире, т.к. его ежедневный оборот исчисляется сотнями миллионов долларов. Именно ликвидность помогает нам в любой момент закрыть наши позиции по текущей рыночной цене и в ту же секунду получить реальные деньги на счет.

Кто обеспечивает ликвидность на рынке Форекс?

Термин «поставщик ликвидности», как правило, используется для обозначения маркет-мейкера, но и несколько других типов участников валютного рынка обеспечивают ликвидность на рынке за счет увеличения объема транзакций.

Эти типы включают центральные банки, крупнейшие коммерческие и инвестиционные банки, транснациональные корпорации, хедж-фонды, менеджеров по иностранным инвестициям, розничных форекс брокеров, розничных трейдеров и состоятельных частных лиц. Участники рынка валютных фьючерсов, хеджеры, высокочастотные трейдеры и спекулянты также способствуют ликвидность.

Валютный рынок также имеет много активных участников в рамках каждого вышеперечисленного типа. Высокая степень форекс ликвидности наблюдаемая на рынке, является прямым результатом участия многих компаний, организаций, частных лиц и правительств на этом международном рынке.

Поставщики ликвидности на форекс

Поставщики ликвидности – это крупные финансовые организации оборот сделок которых оказывает значительное влияние на формирование котировок на валютном рынке и обеспечивающие актуальной информацией о котировках остальных участников фондового рынка.

Простыми словами поставщики ликвидности – это банки, обладающие достаточным капиталом, чтобы выйти напрямую на валютный рынок, куда доступ обычному среднему трейдеру и большинству брокеров закрыт. Они в режиме реального времени формируют и передают котировки агрегаторам ликвидности. Трейдеру данная информация становится доступной на экране монитора в торговой платформе. На основании данных из торгового терминала трейдер проводит технический анализ рынка форекс и принимает решение о совершении сделки.

Рекомендую к прочтению: Правила трейдера

К поставщикам ликвидности относятся:

- Крупные банки с огромными капиталами,

- Менее крупные банки (посредники), имеющие доступ на валютный рынок,

- Известные хедж-фонды.

Топовыми поставщиками котировок являются такие известные финансовые титаны, как:

- Bank J.P. Morgan,

- Bank of America,

- Deutsche welle bank,

- Citibank и другие, представленные ниже.

По причине колоссального количества участников, не обладающих внушительными суммами для прямого выхода на валютные рынки появились агрегаторы ликвидности.

Агрегаторы ликвидности

Агрегаторами ликвидности являются менее крупные, чем банки-гиганты, организации, выступающие посредниками между поставщиками ликвидности и остальными участниками фондового рынка (форекс-брокерами, мелкими банками, фондами и т.д.).

Их основной задачей можно назвать сбор и группировка котировок, поступающих из различных источников и передача ордеров поставщикам ликвидности. К самым топовым агрегаторам ликвидности относятся: Currenex, Quotix, Lmax, Integral, Prime XM и другие.

Деятельность поставщиков и агрегаторов ликвидности имеет важное значение для успешного трейдинга. Ведь именно они оказывают непосредственное влияние на результаты открытого ордера, поскольку обеспечивают достоверность котировок и скорость исполнения сделок.

Большинство форекс брокеров работают именно через агрегаторов. В этом есть свои плюсы:

- Возможность сравнивать котировки и предлагать клиентам лучшие цены,

- Снижение размера спреда,

- На случай форс мажора всегда есть запасные варианты.

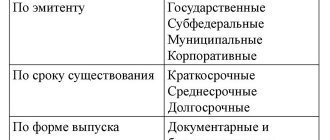

Агрегаторы котировок имеют 2 алгоритма обработки приказов от клиентов:

- ECN – расшифровывается как Electronic Communication Network и дословно переводится как электронная сеть связи,

- MTF – обозначающая Multilateral Trading Facility, что в переводе означает многосторонняя торговая сеть связи.

Агрегаторы, использующие ECN алгоритмы (к ним относятся Currenex), обрабатывают заявки клиентов следующим образом.

В отношении лимитных ордеров:

- Брокер формирует стакан цен от поставщиков ликвидности и принятых заявок на исполнение,

- Совпадающие заявки автоматически исполняются,

- При отсутствии совпадений производится запрос поставщикам ликвидности с наиболее схожими ценами и объемом,

- В случае получения положительного ответа – заявка исполняется,

- При отрицательном ответе – запрашивается возможность подтверждения у остальных поставщиков.

- Получив отказ от всех клиенту отправляется новая котировка.

Рекомендую к прочтению: Флэт форекс

В результате возможно проскальзывание и исполнение сделки по иной цене.

ECN метод исполнения ордеров наиболее часто встречается у брокеров.

Алгоритм MTF менее распространенный. Он имеет ряд особенностей, в сравнении с ECN:

- Лимитная сделка откроется автоматически, при наличии встречного ордера, что исключает проскальзывания,

- Более высокий спред,

- Гарантированный вывод сделки на межбанк и получения отчета о каждой сделки.

По такому принципу сотрудничают LMAX и CFH Clearing.

Как это работает

По принципу работы агрегаторы ликвидности делятся на 2 вида: ECN (Electronic Communication Network — электронная коммуникационная сеть) и MTF (Multilateral Trading Facility — многосторонняя торговая линия связи).

Рекомендую прочитать также:

ЦБ РФ аннулировал лицензии Форекс клуба, Телетрейда и Альпари

Почему Альпари, Форекс-клуб и Телетрейд потеряли лицензию ЦБ

ECN агрегаторы работают следующим образом:

- Формируется стакан из котировок поставщиков ликвидности и клиентских отложенных ордеров.

- Если внутри стакана есть подходящие заявки от разных клиентов, их ордера перекрываются между собой.

- Если же таких заявок нет, ордера остаются в стакане.

- Поставщикам ликвидности с наиболее близкой к очередному ордеру заявкой делается запрос для подтверждения сделки.

- Если подтверждение получено, ордер исполняется.

- В ином случае, ордер перенаправляется следующему поставщику.

- Наконец, если подходящую цену не даёт ни один из поставщиков ликвидности, клиент получает новую котировку.

Такой механизм работы на динамичном рынке может приводить к проскальзываниям и задержкам в исполнении ордеров, что затрудняет торговлю на новостях. По принципу ECN работает большинство агрегаторов. Крупнейший на настоящий момент ECN агрегатор – Currenex.

Отличие работы MTF агрегатора состоит в том, что клиентские ордера исполняются автоматически при наличии соответствующей цены от поставщика ликвидности. Поэтому любое проскальзывание абсолютно исключено. Недостатком же этого алгоритма обычно является более широкий спред. Крупнейшие MTF агрегаторы — LMAX и CFH Clearing.

Объединение клиентских лимитных ордеров происходит по протоколу FIX (Financial Information Exchange — обмен финансовой информацией). Он допускает два типа исполнения ордеров: FOK и IOC. Исполнение типа FOK (Fill Or Kill) означает полное исполнение ордера по данной цене, если от поставщика ликвидности получено предложение, подходящее по цене и объёму. Никакой другой вариант исполнения ордера здесь не допускается. IOC (Immediate Or Cancel) допускает как полное, так и частичное исполнение ордера по данной цене, после чего оставшаяся часть ордера может быть исполнена уже по другой цене. Иногда агрегаторы ликвидности также называются поставщиками, поскольку небольшие брокеры работают именно через них. Такие брокеры называются STP (Straight Through Processing — прямое сквозное исполнение) – брокерами.

Поставщики ликвидности известных брокеров

У форекс-брокера Amarkets поставщики ликвидности: Credit Suisse, UBS, Morgan Stanley, Deutsche Bank, X open hub.

Компания FxOpen работает с JPMorgan, Bank of America, HOTSPOT INST, Deutsche Bank AG и другими крупными банками.

Таким образом, Амаркетс и FxOpen сотрудничают с крупнейшими поставщиками напрямую.

Брокеры Roboforex, Forex4you и Alpari получают котировки от надежных агрегаторов ликвидности Currenex и Integral. При этом Робофорекс сообщил, что старается периодически менять ключевых партнеров для предоставления лучших условий для клиентов и держит в запасе несколько резервных на случай возможных сбоев в работе. В связи с этим на сайте данная информация не представлена.

IceFx сотрудничает с Advanced markets, а Weltrade с кипрской компанией TOP-FX и британским брокером LMAX.

NordFX берет данные по курсам валют у ECN и Currinex.

А вот техподдержка брокера Fibo Group отказалась раскрыть информацию относительно источников происхождения котировок. Ранее на официальном форуме они ссылались на зарегистрированную в Великобритании компанию Sucden Financial Limited. Признаться, данная информация заставила меня задуматься и еще раз внимательно изучить деятельность компании.

Аналогично не стал раскрывать поставщиков котировок Телетрейд, ссылаясь на крупную британскую компанию. Брокер и до этого не внушал доверия, поэтому был не удивлен отказом.

Поставщики ликвидности российских форекс-брокеров

Среди российских лицензированных брокеров поставку котировок осуществляют:

- в отношении брокера ООО “Альфа Форекс” – Альфа-банк,

- для ООО “ВТБ Форекс” – соответственно банк ВТБ,

- ООО “ПСБ-Форекс” – дочерняя компания ПАО “Промсвязьбанк”,

- ООО “ФИНАМ ФОРЕКС” – входит в инвестиционный холдинг “ФИНАМ” и на данный момент сотрудничает с Just2Trade, работающей непосредственно с Currenex.

Рекомендую к прочтению: Что нужно знать про форекс?

Российские банки, в свою очередь, на международном рынке работают с крупнейшими европейскими и американскими банками-поставщиками ликвидности (Commerzbank, Deutsche Bank, J.P. Morgan Chase и т.д.).

Узнать поставщиков ликвидности конкретного брокера можно путем изучения информации на официальном сайте или обратившись в техподдержку. Каждый добросовестный брокер без проблем предоставит данную информацию, т.к. особой секретности она не представляет.

Эти данные могут быть полезны в случае выявления разногласий. Например, когда трейдер при значительной потере денег усомнился в достоверности котировок, предоставленных брокером. В таком случае часто сравнивают графики разных брокеров за тот же промежуток времени. При выявлении существенных расхождений можно обратится с разъяснением по котировкам напрямую к поставщику ликвидности и сопоставить с данными брокера. Это позволит понять реально ли брокер выводит все сделки на рынок или немного “подрисовывает” с профитом для себя.

С другой стороны, эта стратегия может лишь частично подтвердить или опровергнуть факт мошенничества со стороны брокера, поскольку котировки в один и тот же момент времени могут предоставляться разными поставщиками.

А вот, если вам отказываются указать компании, предоставляющие котировки – это повод задуматься в честности брокера.

Однако наличие крупных и проверенных поставщиков не всегда свидетельствует о надежности брокера. Вспомним соскамившегося брокера PrivateFX, которому котировки предоставляли довольно крупные и проверенные компании. Среди них Interactive Brokers, работающий напрямую с крупнейшими банками и европейский LMAX. Но это не защитило участников про